In den letzten Monaten ist es zu einer teilweise drastischen Erhöhung der Energiekosten, aber auch zu einer spürbaren Verteuerung von Lebensmitteln gekommen. Beide Bereiche zusammen machen einen bedeuteten Teil der Lebenshaltungskosten aus, weswegen das Thema Inflation nach Jahren niedrigere Teuerungsraten wieder in den Fokus der Öffentlichkeit gerät. Im Folgenden werfen wir einen Blick auf die Ursachen der aktuellen Entwicklung und was für die Zukunft zu erwarten ist.

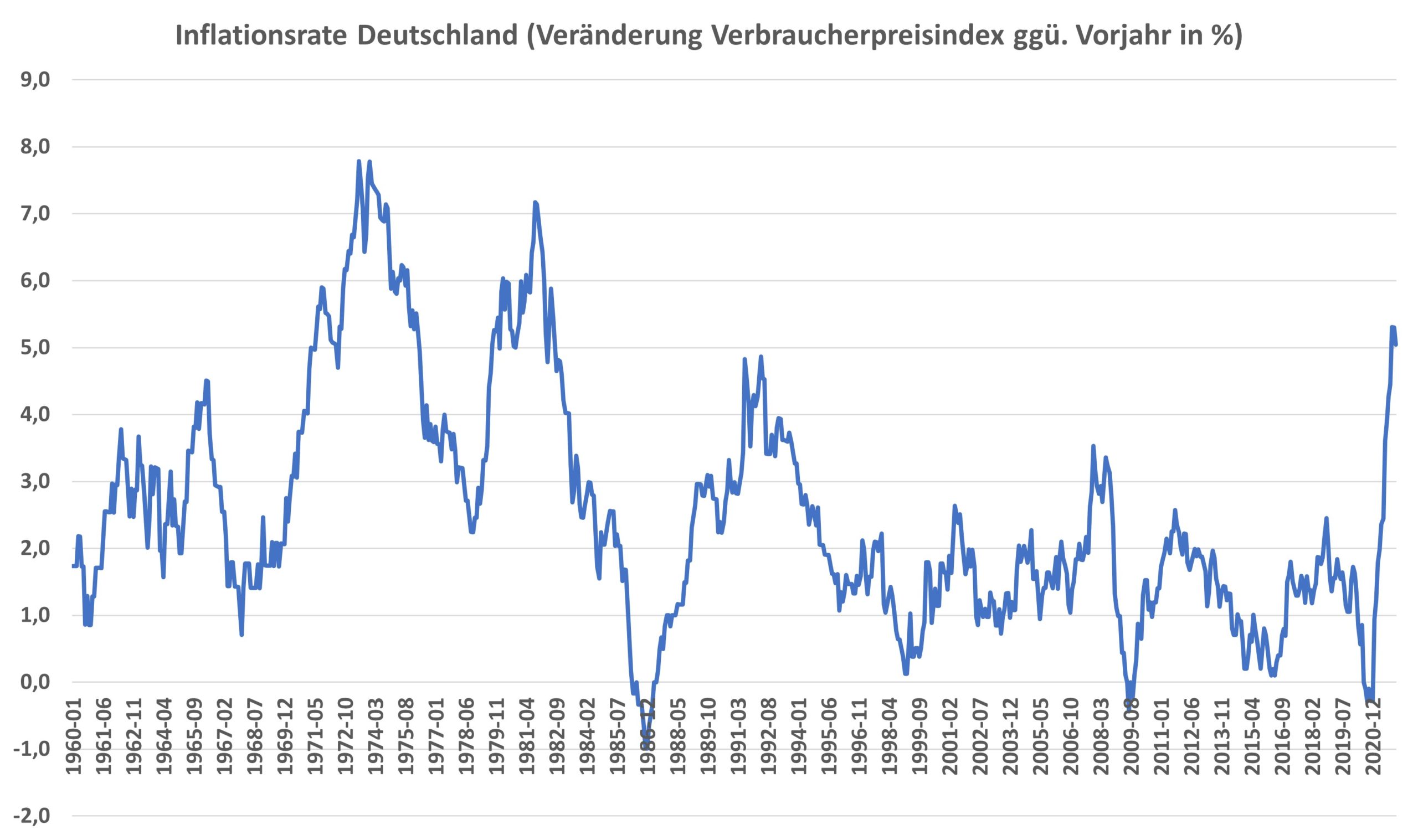

Abbildung 1 zeigt, dass die deutsche Inflationsrate inzwischen mit 5,1 % im Januar auf einem Niveau ist, das zuletzt nur im Zusammenhang mit dem Wiedervereinigungsboom Anfang der 1990er Jahre erreicht wurde. Lediglich die Preissteigerungen im Zuge der Ölkrisen in den 1970er und Anfang der 1980er Jahre übertreffen die derzeitigen Werte.

Abbildung 1

Abbildung 1

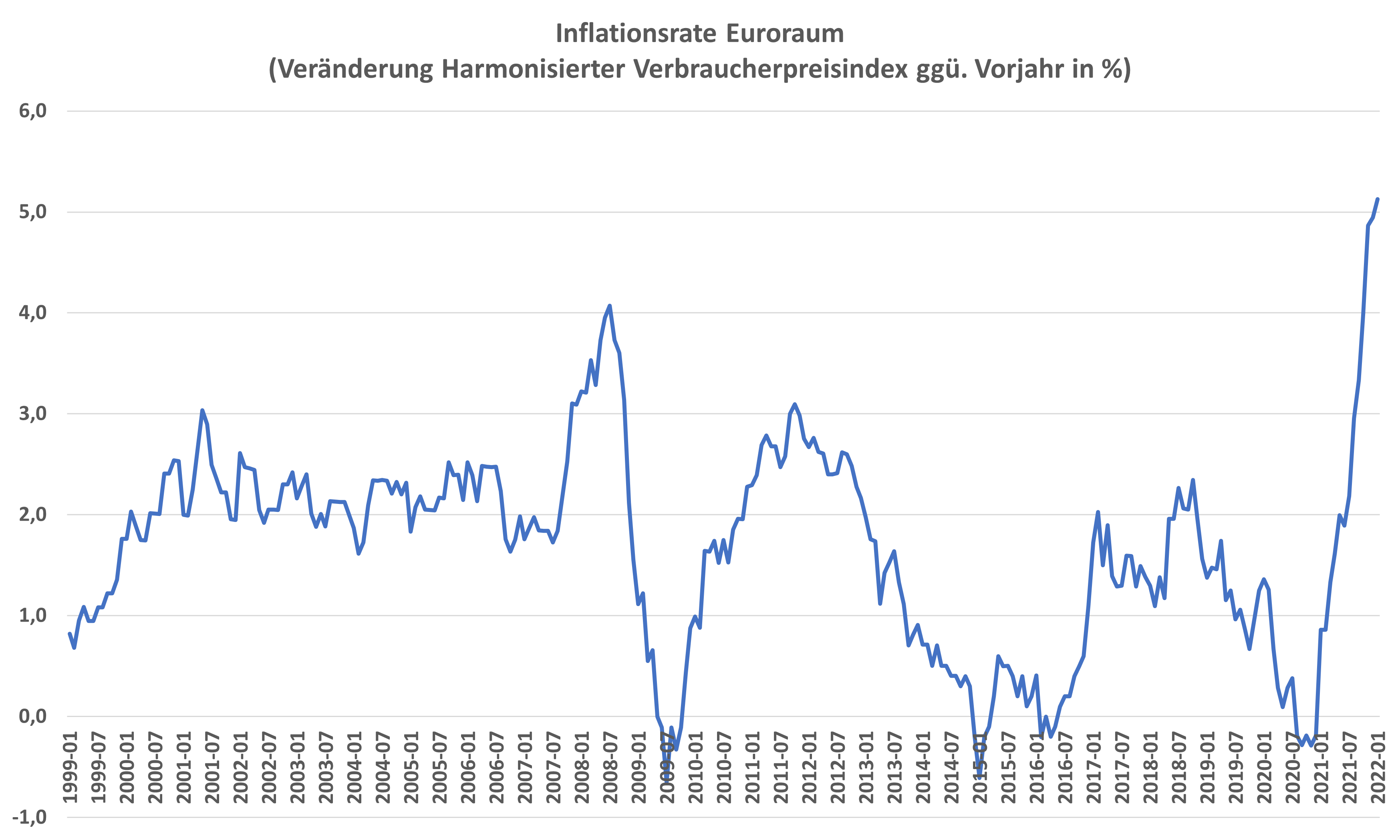

Wenig überraschend zeigt sich ein ähnliches Bild, wenn man die Inflationsrate im Euroraum insgesamt betrachtet (Abbildung 2). Auch diese beträgt im Januar 5,1 % und entspricht damit dem höchsten, seit der Einführung des Euro 1999 gemessenen Wert.

Abbildung 2

Abbildung 2

Ursachen für die gegenwärtige Inflationsentwicklung

Ein Grund für die Preisentwicklung in Deutschland sind „Basis- und Sondereffekte“ (Wollmershäuser et al., 2021, S. 28–31): Die vorübergehende Senkung der Mehrwertsteuern sowie ein pandemiebedingter Einbruch der Energiepreise haben das Preisniveau des Jahres 2020 abgesenkt, so dass ein Teil der erhöhten Inflation des Jahres 2021 darauf zurückzuführen ist, da die Inflationsrate Preisniveauänderungen zum Vorjahr misst. Hinzu kommt die Einführung der CO2-Bepreisung im Verkehrs- und Gebäudesektor im Januar 2021.

Diese Effekte können die hohe Inflationsrate aber nur teilweise erklären – schließlich trifft die Teuerung nicht nur Deutschland, sondern die Eurozone insgesamt und insbesondere auch die USA, wo sie mit 7,5 % im Januar sogar noch deutlich höher als hierzulande bzw. im Euroraum lag (U.S. Bureau of Labor Statistics, 2022). Die beiden wesentlichen Preistreiber auf globaler Ebene sind die ausgeprägten Preissteigerungen von Energie- und anderen Rohstoffen sowie Lieferengpässe aufgrund der Corona-bedingten Störungen der weltweiten Lieferketten (vgl. Wollmershäuser et al., 2021, S. 28–31).

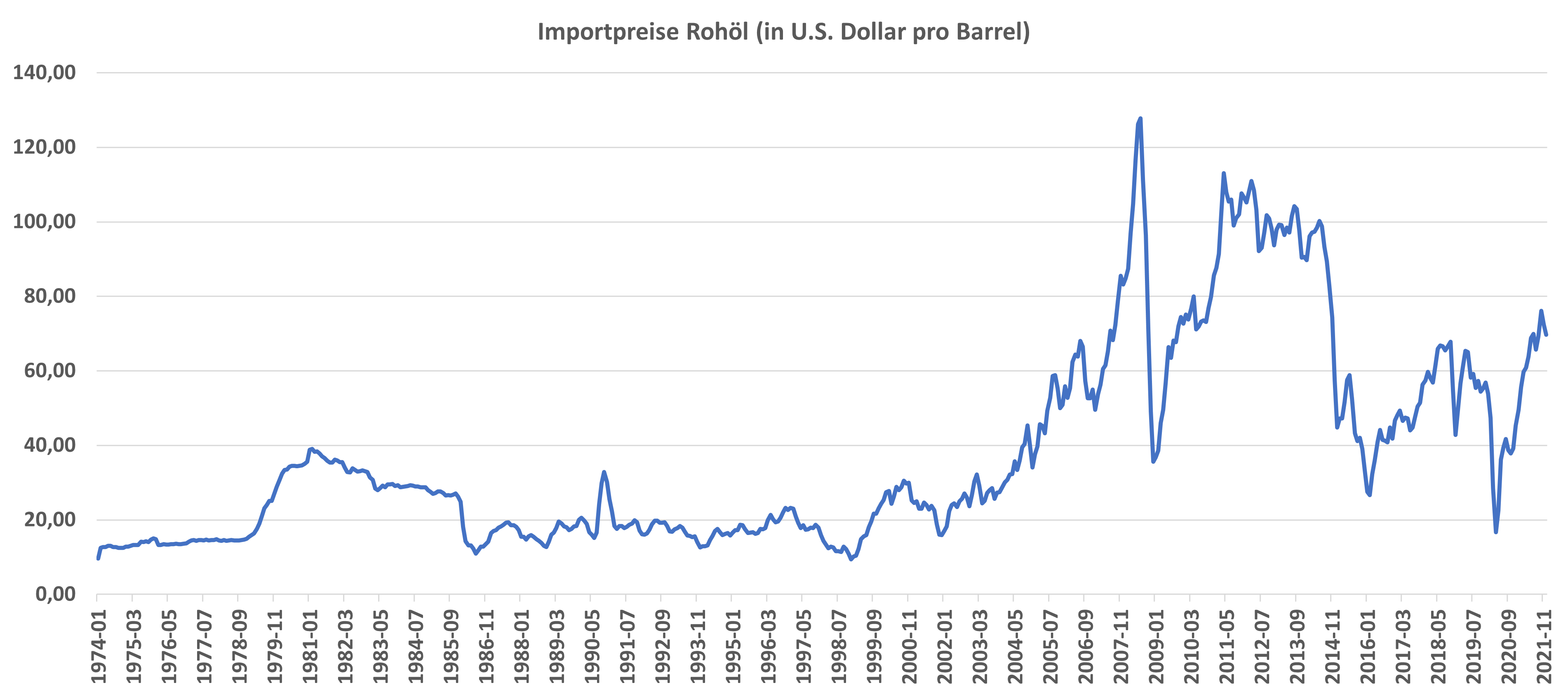

Abbildung 3 zeigt beispielsweise die Entwicklung der Rohölpreise seit 1974. Diese haben aktuell zwar noch nicht das Niveau wie vor der dem Höhepunkt der Finanzkrise im Jahr 2008 erreicht, sind jedoch deutlich höher als im Schnitt der letzten sieben Jahre (2014 endete die letzte Hochphase der Ölpreise).

Abbildung 3

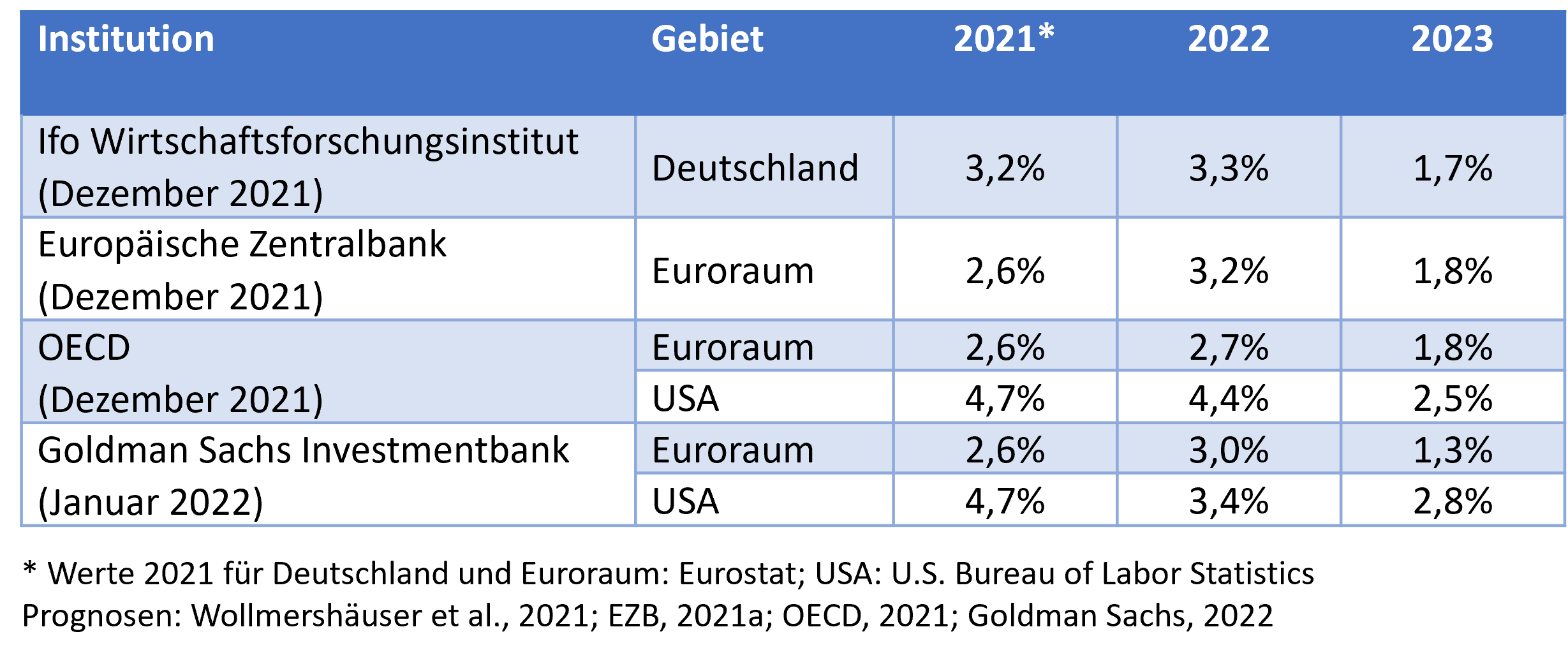

Ein Blick auf die Inflationsvorhersagen einiger bekannter Institutionen zeigt, dass diese – zumindest in ihren Basisszenarien – im Verlaufe des Jahres 2022 mit einer allmählichen Beseitigung der Engpässe auf den Energiemärkten sowie mit einer Wiederherstellung der Lieferketten rechnen. Für den Euroraum und Deutschland wird 2023 mit einer Rückkehr der Preissteigerungsrate zu einem Niveau von unter 2% gerechnet, was sogar der Zielinflationsrate der Europäischen Zentralbank entsprechen würde.

Allerdings weisen alle Institutionen auf gravierende Risiken hin, die zu höheren als den prognostizierten Inflationsraten führen könnten. Die OECD beispielsweise nennt unter anderem folgende Faktoren (OECD, 2021):

- Eine erneute Verschlechterung der pandemischen Lage in für die Weltwirtschaft kritischen Regionen, v.a. in Asien, könnte dazu führen, dass die Wiederherstellung der Lieferketten verzögert wird und die damit einhergehenden Angebotsverknappungen länger als vermutet bestehen bleiben.

- Als Reaktion auf die Pandemie könnte es aber auch zu einer teilweisen Umstrukturierung der Lieferketten kommen, um durch regionalere, aber kostenintensivere Angebotsstrukturen weniger abgängig von globalen Einflüssen zu werden. Der Vorteil verringerter Abhängigkeit von weit entfernten Regionen würde durch höhere Preise erkauft werden müssen.

- Die bisher auf relativ wenige Bereiche (v.a. Energie, Wohnen und Lebensmittel) beschränkten Preiserhöhungen könnten auch auf andere Segmente des Warenkorbs übergreifen. Die Inflation würde sich verbreitern und gewönne dadurch eine nachhaltige Dynamik.

- Ein wesentlicher Kanal, der diese Verbreiterung bewirken könnte, ist eine Verfestigung höherer Inflationserwartungen. Unternehmer, die höhere Kosten für ihre Vorleistungen erwarten, könnten zum Ausgleich höhere Preise bei ihren Kunden verlangen. Weiterhin könnte es zu einer so genannten Lohn-Preis-Spirale kommen: Da Arbeitnehmer bzw. Gewerkschaften höhere Preise beobachten und künftig auch erwarten, könnten sie höhere Lohnabschlüsse durchsetzen. Diese steigern wiederum die Lohnkosten für die Unternehmen, welche daraufhin ihre Preise weiter erhöhen usw.

Argumente für ein dauerhaft höheres Inflationsniveau im Euroraum

Unabhängig davon, ob die Inflationsraten tatsächlich in den nächsten ein bis zwei Jahren zurückgehen oder sich einige der oben genannten Risiken in Kürze realisieren, sprechen einige Argumente dafür, dass sich das Inflationsniveau im Euroraum dauerhaft erhöhen wird (über den Durchschnitt von 1,7 % seit Bestehen des Euro 1999)

- Änderung der geldpolitischen Strategie der Europäischen Zentralbank (EZB): Künftig werden höhere Inflationsraten eher toleriert (EZB, 2021b, S. 6-8)

Bis zum Juli 2021 galt die im Jahre 2003 formulierte geldpolitische Strategie der EZB. Diese sah ein mittelfristiges Inflationsziel von „unter, aber nahe zwei Prozent“ vor. (EZB, 2021b, S. 6) Dieses Formulierung ließ sich so interpretieren, dass die EZB eine Abweichung der Inflationsrate nach oben, also über 2 Prozent, kritischer bewertete als eine Abweichung nach unten. Im Juli letzten Jahres wurde diese Formulierung durch ein „symmetrisches“ Inflationsziel um die zwei Prozent-Marke ersetzt. Das bedeutet, dass die EZB künftig eher bereit sein wird, zumindest eine Zeitlang eine Inflationsrate über 2 % zu akzeptieren.

- Ein Zurückfahren der lockeren Gelpolitik wird der EZB schwerer fallen als anderen Zentralbanken: Die Schuldentragfähigkeit der südlichen Eurostaaten wäre gefährdet

Die EZB hat seit 2015 in erheblichem Umfang Staatsanleihen der Eurostaaten aufgekauft und damit die Zinslast dieser Länder spürbar gesenkt. Das Aufkaufvolumen wurde aufgrund der Corona-Pandemie im Jahre 2020 zusätzlich erhöht. Zuletzt hatte die EZB Staatsanleihen im Wert von 4.750,2 Mrd. Euro in ihrem Bestand. (EZB, 2022) Dies entspricht ca. 42 % des Bruttoinlandsproduktes aller Eurostaaten im Jahre 2020 (11.400,3 Mrd. Euro; Eurostat, 2022) Da dem Finanzsystem durch diese Zentralbankpolitik ein entsprechendes Volumen an Geld zugeführt wird, geht von dieser „Liquiditätsschwemme“ ein nicht zu vernachlässigendes Inflationsrisiko aus. Verlässt dieses Geld nämlich vermehrt das Finanzsystem und gelangt in die Realwirtschaft, etwa weil es aufgrund steigender staatlicher Nachfrage gebraucht wird (z.B. für Investitionsprogramme), kommt es zu weiter steigenden Preisen. Die Notenbank müsste dem entgegensteuern, indem sie die Staatsanleihen wieder verkauft. Folglich würden die Zinsen steigen und die hochverschuldeten Staaten des europäischen Südens in Bedrängnis kommen. Wirksame Inflationsbekämpfung einerseits und die Erhaltung der Schuldentragfähigkeit der Südländer andererseits würden zu einem Zielkonflikt führen. Dieser spezielle Zielkonflikt besteht für andere große Zentralbanken nicht (z.B. USA, Japan), obwohl sie seit der globalen Finanzkrise 2008 ebenfalls eine sehr lockere Geldpolitik betrieben haben.

- Höhere Inflationsraten sind – zumindest indirekt – politisch gewollt: Senkung der Schuldenlast südeuropäischer Eurostaaten und Umbau der Volkswirtschaften hin zur Klimaneutralität

Eine direkte politische Einflussnahme auf die EZB ist zwar nach den EU-Verträgen verboten und kann sicherlich auch nicht unterstellt werden, jedoch ist eine indirekte Beeinflussung durch gesamtpolitische Interessen und Entwicklungen wahrscheinlich.

In seiner berühmten „What ever it takes“ – Rede hat der frühere EZB-Präsident Mario Draghi bereits 2012 verdeutlicht, dass die EZB alles unternehmen werde, um die Eurozone zu erhalten. (Draghi, 2012) Dies setzt notwendig voraus, dass die beiden großen südeuropäischen Staaten Spanien und Italien niemals den Währungsraum schuldenbedingt verlassen müssen. Wenn die Schuldentragfähigkeit wirtschaftspolitisch, d.h. durch die Regierungen selbst, nicht gesichert werden kann, wird der EZB zum Erhalt des Euroraums nichts anderes übrigbleiben, als die Staatsanleihen der verschuldeten Staaten weiter aufzukaufen, selbst wenn die dadurch geschaffene Liquidität zu höherer Inflation führt. Zum einen wird – wie oben bereits erwähnt – durch den Aufkauf eine niedrige Zinslast gewährleistet und zum anderen helfen hohe Inflationsraten die Zahlungsverpflichtungen der Staaten zu entwerten.

Ein weiteres Feld indirekter Beeinflussung ist der gesamtpolitische Wille, die EU-Volkswirtschaften auf eine klimaneutrale Wirtschaftsweise umzustellen. Entsprechend hat die EZB ihre im Juli 2021 neu formulierte geldpolitische Strategie um eine Klimakomponente erweitert: Die Zentralbank möchte künftig die Implikationen des Klimawandels und der Transformation in eine kohlenstoffarme Wirtschaftsweise in ihrer Geldpolitik berücksichtigen (EZB, 2021b, S. 13). Zum Beispiel könnte sie bei geldpolitischen Maßnahmen nur noch Wertpapiere als Sicherheiten akzeptieren, die gewissen Klimakriterien genügen. Eine noch weitergehende Berücksichtigung wäre, dass die EZB die kostenintensive Umstellung auf eine klimaneutrale Wirtschaftsweise durch das Zulassen höherer Inflationsraten nicht behindert. („Greenflation“, vgl. z.B. dpa, 2022; Ferber, 2022) Beispielsweise könnte sie in einigen Jahren ihre geldpolitische Strategie anpassen und ihr symmetrisches Inflationsziel von zwei auf drei Prozent erhöhen. Dies ist grundsätzlich denkbar, da die EU-Verträge die EZB lediglich auf das Ziel der Preisstabilität verpflichten, ihr aber selbst überlassen auszuformulieren, was dies konkret bedeutet. (Moritz, 2012, S. 333)

Literaturverzeichnis

dpa (2022, 9. Januar). Wirtschaftsexperten: Rohstoffpreise gefährden Energiewende. Handelsblatt. Zugriff am 08.02.2022. Verfügbar unter: https://www.handelsblatt.com/unternehmen/energie/greenflation-wirtschaftsexperten-rohstoffpreise-gefaehrden-energiewende/27959064.html?ticket=ST-9115601-GpQ5slFPTfTbqaNkc5Pr-ap6

Draghi, M. (2012). Verbatim of the remarks made by Mario Draghi. Speech by Mario Draghi, President of the European Central Bankat the Global Investment Conference in London 26 July 2012, European Central Bank. Zugriff am 17.02.2022. Verfügbar unter: https://www.ecb.europa.eu/press/key/date/2012/html/sp120726.en.html

Eurostat. (2022, 17. Februar). Statistics | Eurostat. Zugriff am 17.02.2022. Verfügbar unter: https://ec.europa.eu/eurostat/databrowser/view/tec00001/default/table?lang=en

EZB. (2021a). Eurosystem staff macroeconomic projections for the euro area, December 2021. European Central Bank. Verfügbar unter: http://www.ecb.europa.eu/

EZB. (2021b, Juli). An overview of the ECB’s monetary policy strategy. European Central Bank. Verfügbar unter: https://www.ecb.europa.eu/home/search/review/pdf/ecb.strategyreview_monpol_strategy_overview.en.pdf

EZB. (2022, 17. Februar). 1.4 Minimum reserve and liquidity statistics – 1 Monetary policy statistics – Statistics Bulletin – ECB Statistical Data Warehouse, European Central Bank. Zugriff am 17.02.2022. Verfügbar unter: https://sdw.ecb.europa.eu/reports.do?node=10000027

Ferber, M. (2022, 15. Januar). Höhere Inflation: Greenflation, höhere US-Löhne und Lieferketten. Neue Zürcher Zeitung. Zugriff am 08.02.2022. Verfügbar unter: https://www.nzz.ch/finanzen/aktien/hoehere-inflation-greenflation-hoehere-us-loehne-und-lieferketten-ld.1664719

Goldman Sachs. (2022, Januar). 2022: The Endemic Year? Top of Mind: 105. Verfügbar unter: https://www.goldmansachs.com/insights/pages/2022-the-endemic-year.html

Moritz, K.‑H. (2012). Geldtheorie und Geldpolitik (3.). München: Vahlen.

OECD. (2021). OECD Economic Outlook. Zugriff am 07.02.2022. Verfügbar unter: https://www.oecd.org/economic-outlook/

U.S. Bureau of Labor Statistics. (2022, 14. Februar). Consumer Price Index Summary – 2022 M01 Results. Zugriff am 14.02.2022. Verfügbar unter: https://www.bls.gov/news.release/cpi.nr0.htm

Wollmershäuser, T., Brandt, P., Ederer, S., Fourné, F., Lay, M., Lehmann, R. et al. (2021, Dezember). ifo Konjunkturprognose Winter 2021: Lieferengpässe und Coronawelle bremsen deutsche Wirtschaft aus (ifo Schnelldienst Sonderausgabe). ifo Institut. Verfügbar unter: https://www.ifo.de