Wachsende Kritik an der äußerst expansiven („unkonventionellen“) Geldpolitik der Europäischen Zentralbank (EZB)

In seiner Sitzung vom 12. September 2019 hat der EZB-Rat unter dem scheidenden Präsidenten Mario Draghi entschieden, die äußerst expansive Geldpolitik der letzten Jahre fortzusetzen. Unter anderem wurde der Zinssatz, zu dem Geschäftsbanken Liquidität bei der EZB hinterlegen können, von minus 0,4% auf minus 0,5% abgesenkt. Weiterhin wurde angekündigt, das Programm zum Netto-Aufkauf von Staats- und Unternehmensanleihen (APP – Asset Purchase Programme), das Ende 2018 ausgelaufen ist, zum 1. November 2019 mit einem Umfang von 20 Mrd. Euro monatlich und mit unbestimmter Dauer wieder aufzunehmen [1].

Negativzinsen und der umfangreiche Aufkauf von Staats- und Unternehmensanleihen („Quantitative Easing“) werden als unkonventionelle Geldpolitik bezeichnet, da solche Maßnahmen vor der globalen Finanzkrise 2007 in der Praxis der Zentralbanken kaum eine Rolle spielten [2].

Die jüngsten Entscheidungen der EZB wurden im Wesentlichen damit begründet, dass die niedrigen Inflationsraten des Jahres 2019 von zuletzt ca. 1% in Richtung der mittelfristig EZB-Zielinflationsrate von knapp 2 % erhöht werden sollen. Der Rat möchte mit den Maßnahmen einer gedämpften Preissteigerungsdynamik und einer schwachen Eurozonen-Konjunktur entgegentreten. Berücksichtigt wurde auch die Fortdauer globaler Risiken wie sinkende Handelsvolumina durch eine zunehmend protektionistische Politik.

Gleichzeitig mit der Bekanntgabe der Maßnahmen wurden auch die Bedingungen formuliert, die erfüllt sein müssen, um die Geldpolitik wieder zu normalisieren: Erst wenn die Inflationsrate wieder die Zielmarke von knapp 2 % erreicht hat und die Wirtschaft robust wächst, sollen zunächst das Aufkaufprogramm beendet, dann die Leitzinsen erhöht und schließlich der Bestand an Staatsanleihen reduziert werden. Diese „Forward Guidance“ genannte, konkrete Beschreibung der geplanten Geldpolitik soll die Unsicherheit der relevanten Akteure (z.B. Banken, Unternehmen, Regierungen) reduzieren und helfen, die Inflationserwartungen mit dem EZB-Ziel in Einklang zu bringen („Verankerung“ der Inflationserwartungen). Inflationserwartungen sind wichtig, weil sie eine Art selbsterfüllender Prophezeiung darstellen: Wenn beispielsweise alle Unternehmer erwarten, dass die Preise und damit auch ihre Kosten um 2 % steigen, werden sie zum Ausgleich die Preise ihrer Produkte auch tatsächlich um ca. 2 % erhöhen.

Während die als unkonventionell bezeichnete expansive Geldpolitik der EZB in den Hochphasen der Finanz- und Eurokrise von vielen Geldpolitikern und Ökonomen noch als gerechtfertigt zur Stabilisierung der Finanzmärkte angesehen wurde, verliert sie mittlerweile immer mehr an Zustimmung [3]. Ihre positiven Wirkungen werden zunehmend in Zweifel gezogen und ihre Risiken geraten in den Fokus der geldpolitischen Diskussionen. Ein Beispiel hierfür ist ein vor kurzem veröffentlichtes, äußert kritisches Memorandum ehemaliger führender Zentralbanker, in dem diese den geldpolitischen „Krisenmodus mit wachsender Sorge beobachten“ („ … ,we are witnessing the ECB’s ongoing crisis mode with growing concern. …“) [4].

Vor allem die Wiederaufnahme des Anleiheaufkaufprogramms zieht selbst innerhalb der EZB massive Kritik auf sich: Zum einen haben sich außergewöhnlich viele Mitglieder des Rates während dessen Sitzung am 12. September gegen weitere Käufe ausgesprochen [5] [6]. Zum anderen erfolgte die Entscheidung gegen die Mehrheit des so genannten „geldpolitischen Komitees“, einem Expertengremium aus Mitgliedern der nationalen Notenbanken und der EZB, das die geldpolitischen Entscheidungen des Rates vorbereitet [5]. Weiterhin haben unmittelbar nach der Sitzung der niederländische und der französische Notenbankchef den Beschluss öffentlich kritisiert – ein für Ratsmitglieder äußert unübliches Vorgehen [6]. Und wenige Tage später hat Sabine Lautenschläger, das deutsche Mitglied der geschäftsführenden EZB-Direktoriums, ihr Amt vorzeitig niedergelegt [6]. Auch sie gilt als Kritikerin des Aufkaufs von Staatsanleihen und hat sich schon vor Sitzung des EZB-Rates ebenfalls öffentlich gegen eine Wiederaufnahme des APP ausgesprochen [7].

Im Folgenden werden die wichtigsten Kritikpunkte an der fortgesetzten unkonventionellen Geldpolitik detaillierter dargestellt und diskutiert.

Kritikpunkt 1: Von einer Fortsetzung der unkonventionellen Geldpolitik sind keine weiteren positiven Effekte zu erwarten

Die EZB betont in ihrer September-Entscheidung die Problematik einer geringen Inflationsrate, da sie unter allen Umständen eine deflationäre Phase vermeiden möchte. Sinkende Preise führen zu einem abwartenden Investitions- und Konsumverhalten („morgen ist es billiger“) und könnten somit eine längere und schwer zu überwindende Wachstumsschwäche auslösen. Deshalb werden von Zentralbanken in entwickelten Ländern in der Regel leicht positive Inflationsraten von ca. 2 % angestrebt. Sinkt die tatsächliche Inflation, wie es derzeit in der Eurozone der Fall ist, auf z.B. 1 %, vergrößert sich wegen des geringeren Abstandes zur Nullprozent-Inflation das Risiko eines Abgleitens in die Deflation, vor allem, wenn gleichzeitig eine konjunkturelle Abkühlung erfolgt.

In einer solchen Situation kann die Zentralbank versuchen, durch eine Absenkung der Leitzinsen in den Negativbereich und den vermehrten Aufkauf von Staatsanleihen (Quantitative Easing) das allgemeine Zinsniveau in der Volkswirtschaft weiter zu senken.

Hierbei sollen die negativen Leitzinsen unmittelbar auf das kurzfristige Zinsniveau wirken, da die Leitzinsen die kurzfristigen Refinanzierungsbedingungen der Geschäftsbanken beeinflussen. Gleichzeitig soll mit dem Aufkauf von Staatsanleihen mit einer Fälligkeit von bis zu 30 Jahren [8] das Zinsniveau für längerfristige Anlagen abgesenkt werden: Erhöht die Zentralbank durch Aufkäufe den Kurs von (Staats-) Anleihen, sinken gleichzeitig deren Renditen und somit das allgemeine längerfristige Zinsniveau.

Insgesamt sollen die Finanzierungskosten über alle Zeiträume zusätzlich gemindert und somit Investitionen und Konsum angeregt werden. Idealerweise führt die wachsende Konsum- und Investitionsnachfrage zu einer erhöhten wirtschaftlichen Aktivität, sinkender Arbeitslosigkeit und steigenden Preisen.

Allerdings wird mittlerweile bezweifelt, ob die unkonventionelle Geldpolitik die zusätzlichen Nachfrageimpulse setzen kann, da die Kreditzinsen bereits auf einem sehr tiefen Niveau angelangt sind. Zusätzliche Zinssenkung könnten zu keiner zusätzlichen Investitionsbelebung führen, da bei ohnehin niedrigem Zinsniveau die Finanzierungskosten von anderen Bestimmungsgrößen der Investitionsentscheidungen überlagert werden (z.B. Gewinn- und Nachfrageerwartungen) [9].

Weiterhin könnte von gesunkenen Finanzierungskosten angebotsseitig auch ein dämpfender Effekt auf die Preisentwicklung ausgehen. Die im Konkurrenzkampf stehenden Unternehmen könnten die sinkende Kreditlast nutzen, um ihre Preise zu senken [10].

Ein weiterer Wirkungskanal der unkonventionellen Geldpolitik neben Zinssenkungen ist die Beeinflussung der Inflationserwartungen über die oben beschriebene Forward Guidance: Durch die Ankündigung weiterer Anleihen-Aufkäufe und der Fortsetzung einer Politik negativer Einlagezinsen könnte die EZB die Unternehmen davon überzeugen, dass sich das Inflationsniveau tatsächlich gegen 2 % bewegt, ein entsprechend höheres Preissetzungsverhalten bewirken und dadurch Deflationsrisiken entgegenwirken.

Ob die wirtschaftlichen Akteure allerdings bei allen zusätzlich zu beachtenden politischen und finanziellen Unsicherheiten tatsächlich in diesem Sinne reagieren, ist schwer vorherzusagen.

Da wegen dieser Überlegungen der Nutzen einer fortgesetzten expansiven Geldpolitik bezweifelt wird, fordern die Kritiker eine Neujustierung des EZB-Inflationszieles, z.B. statt des bisherigen „Punktzieles“ von knapp 2 % die Festlegung eines Inflationsbandes von 1 % bis 3 % [3]. Ein solches Band wäre immer noch im Einklang mit dem in den EU-Verträgen festgelegten Ziel der Preisstabilität.

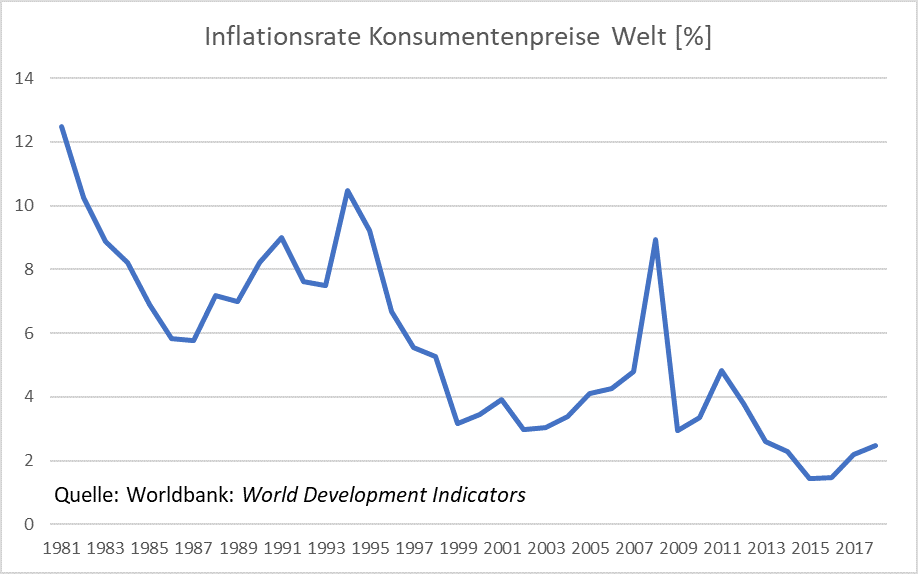

Für eine Anpassung des bereits im Jahr 2003 durch die EZB selbst festgelegten 2-%-Inflationsziel nach unten spricht zudem der langfristige weltweite Trend hin zu geringeren Inflationsraten (siehe Abbildung 1). Als ein wesentlicher Grund hierfür wird der mit Globalisierung und Digitalisierung einhergehende erhöhte Wettbewerbsdruck angesehen (z.B. geringere Kosten und Preise durch globale Lieferketten, bessere Vergleichbarkeit von Preisen durch Onlinehandel) [10]. Geringere Verbraucherpreise durch mehr Wettbewerb war im Übrigen ein gewichtiges Argument für die Gründung eines gemeinsamen Währungsraums (bessere Vergleichbarkeit von Preisen durch einheitliche Währung).

Abbildung 1

Kritikpunkt 2: Die erheblichen Risiken einer unkonventionellen Geldpolitik dominieren inzwischen mögliche positive Effekte

Viele Ökonomen sind davon überzeugt, dass die in den Hochzeiten der Eurokrise 2010 bis 2012 eingeleiteten unkonventionellen Maßnahmen der EZB entscheidend zur Beruhigung der Finanzmärkte beigetragen und damit ein Auseinanderbrechen der Eurozone verhindert haben [11]. Insbesondere die Ankündigung Mario Draghis im Jahre 2012 zur Not unbegrenzt Staatsanleihen aufzukaufen, trug dazu bei, den Risikoanteil im Zinsniveau für die Staatsschulden der angeschlagenen südeuropäischen Staaten so weit zu senken, dass die Schuldentragfähigkeit bis auf Weiteres gesichert war. Darüber hinaus sorgten die unkonventionellen Maßnahmen dafür, dass die durch die globale Finanzkrise beeinträchtigten Finanzmärkte wieder funktionsfähig wurden.

Die entscheidende Frage ist allerdings, ob eine Fortsetzung der expansiven Geldpolitik bei der gegenwärtig vergleichsweisen stabilen Wirtschaftslage immer noch gerechtfertigt ist und wie gefährlich die negativen Nebenwirkungen dieser Politik für die weitere Entwicklung der Eurozone werden können.

Ein Blick auf das Verhalten der Zentralbanken anderer hochentwickelter Volkswirtschaften könnte helfen, die EZB-Politik besser einzuordnen, wenn auch direkte Vergleiche aufgrund unterschiedlicher Finanz- und Wirtschaftsstrukturen nur schwer möglich sind.

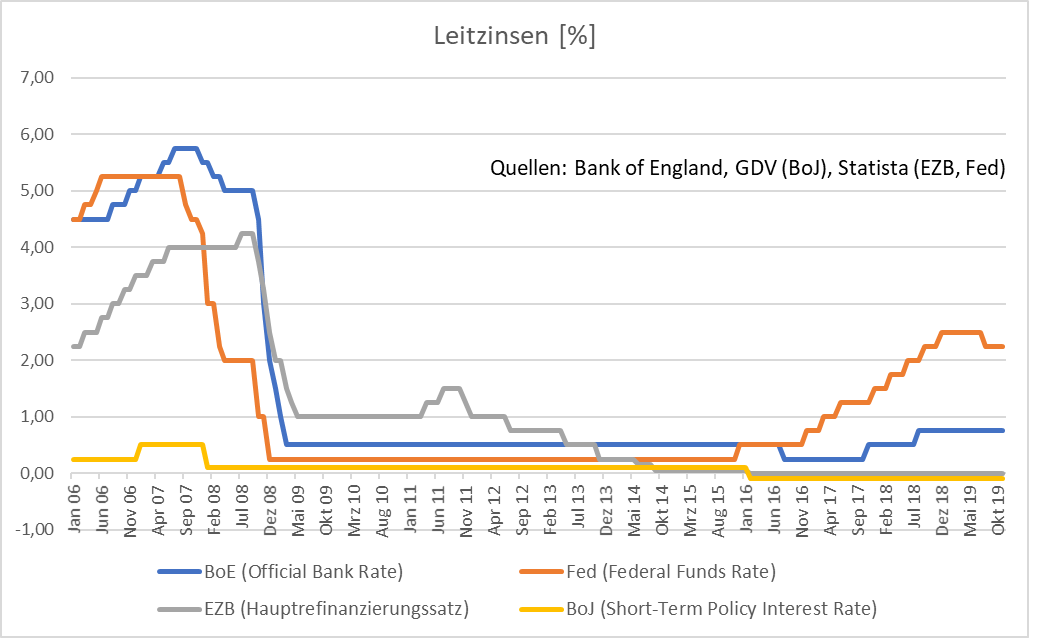

In Abbildung 2 wird ersichtlich, dass die Zentralbanken Japans (Bank of Japan, BoJ), des Vereinigten Königreichs (Bank of England, BoE) und der USA (Federal Reserve System, Fed) spätestens seit der globalen Finanzkrise und in den Jahren danach ebenfalls eine langanhaltende Niedrigzinspolitik betrieben haben. Gleichfalls nichts Ungewöhnliches ist der umfangreiche Aufkauf von Staats- und Unternehmensanleihen. Entsprechende Quantitative-Easing-Programme wurden auch von den anderen genannten Zentralbanken extensiv genutzt [2].

Abbildung 2

Weiterhin zeigt Abbildung 2, dass zunächst die Fed der USA Ende 2015 und danach die Bank of England im Jahre 2017 begonnen haben, ihre Leitzinsen wieder zu erhöhen, während die EZB und die Bank of Japan ihre Niedrigzinspolitik fortgesetzt haben.

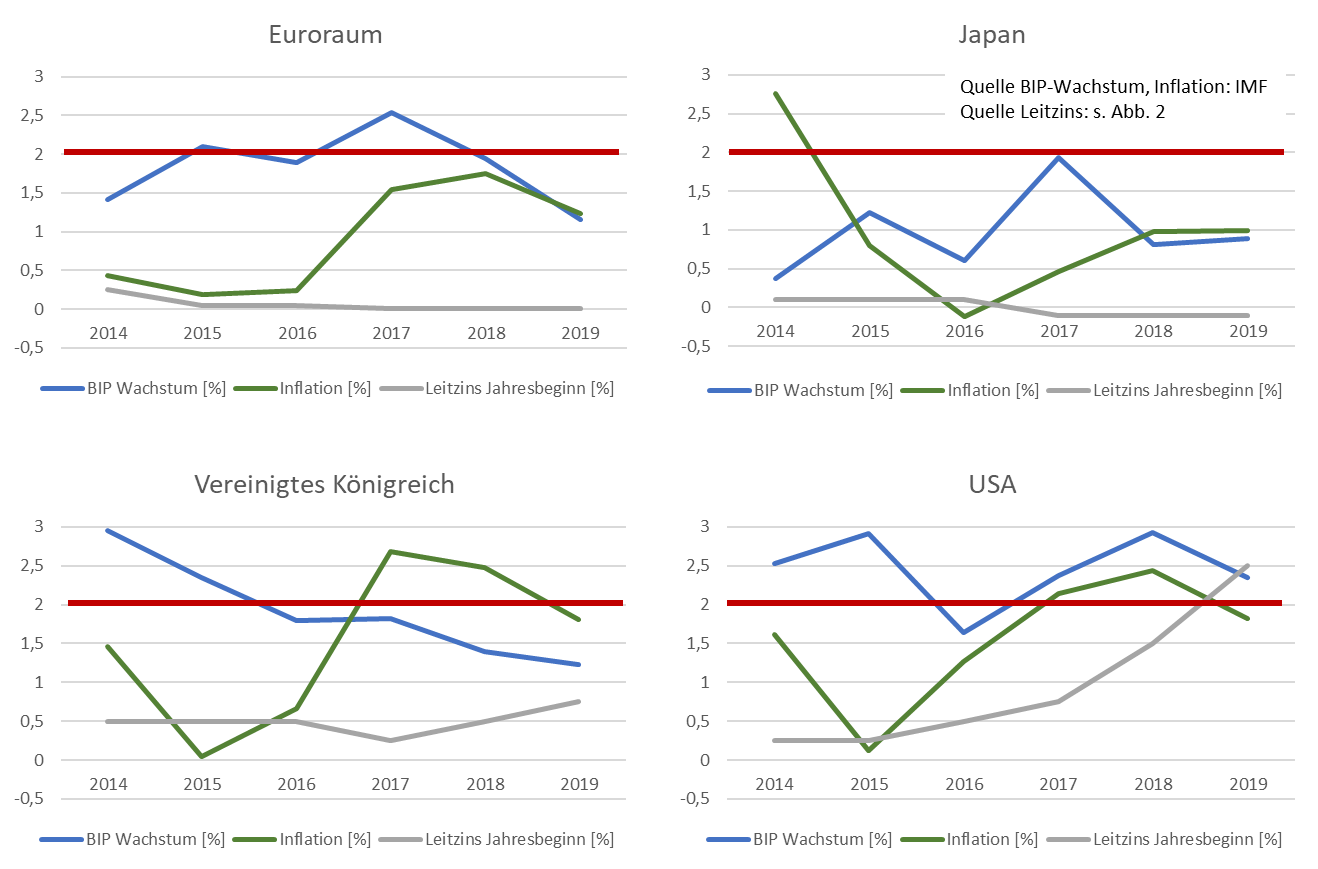

Unterstellt man aus Sicht der EZB ein 2-%-Inflationsziel als erstrebenswert, waren die Zentralbanken der USA und des Vereinigten Königreichs seit 2017 erfolgreicher als die EZB (Abbildung 3, rote Linie bei 2%). Aus dieser Perspektive erscheint beides gerechtfertigt: Einerseits die Normalisierung der Leitzinsen durch Fed und BoE, aber auch andererseits die Zurückhaltung der EZB, ihre expansive Politik nicht aufzugeben.

Abbildung 3

Zusammenfassend lässt sich der EZB also schwer vorwerfen, sie betreibe mit ihrer unkonventionellen Geldpolitik bisher einen internationalen Sonderweg.

Allerdings gibt es einige Gründe, die dafürsprechen, dass die Risiken der expansiven Geldpolitik mit zunehmender Zeit zunehmen, auch wenn sie bisher erfolgreich darin war, eine Deflationsspirale abzuwenden.

Risiko-verstärkend wirkt außerdem eine Besonderheit des Euroraums: Im Gegensatz zu allen anderen betrachteten Währungsräumen trifft die EZB-Geldpolitik nicht auf einen einheitlichen Wirtschaftsraum mit einer einheitlichen Wirtschafts- und Finanzpolitik. Sie hat vielmehr mit 19 verschiedenen nationalen Wirtschaftsstrukturen und -politiken zu tun, denen sie mit ihrer Geldpolitik unmöglich allen gleichzeitig gerecht werden kann.

Im Folgenden werden drei ökonomische Risiken einer fortgesetzten unkonventionellen Geldpolitik diskutiert, die gleichzeitig den politischen Zusammenhalt der Eurozone direkt gefährden könnten.

Dauerhaft niedrige Zinsen führen zu einer geldpolitisch veranlassten Vermögensumverteilung.

Durch die sehr niedrigen Zinsen auf „Geldvermögen“ im Sinne festverzinslicher Anlagen weichen viele Anleger auf „Sachvermögen“ aus. Dadurch steigen die Preise für Sachvermögen wie Aktien und Immobilien und damit das Vermögen derjenigen, die sich den Erwerb solcher Anlagen leisten können. Weniger Wohlhabende können ihr relativ kleines Vermögen nicht umschichten und sind weiterhin auf Sparbücher, Lebensversicherungen und Pensionsfonds angewiesen. Nach Berechnungen der DZ Bank beläuft sich der Nettoverlust beispielsweise der deutschen Privathaushalte aus Niedrigzinsen seit 2009 auf 358 Mrd. Euro (Zinseinbußen Sparer – Zinsvorteile Kreditnehmer) [12].

Diese Entwicklungen könnten etwa aufgrund sehr hoher Mietpreise oder sinkender Altersrücklagen zu sozialen Spannungen führen und deshalb euro-kritische politische Kräfte stärken.

Durch die fortgesetzte Niedrigzinspolitik und Anleihen-Aufkäufe kann die EZB auf eine mögliche Rezession nicht mehr reagieren.

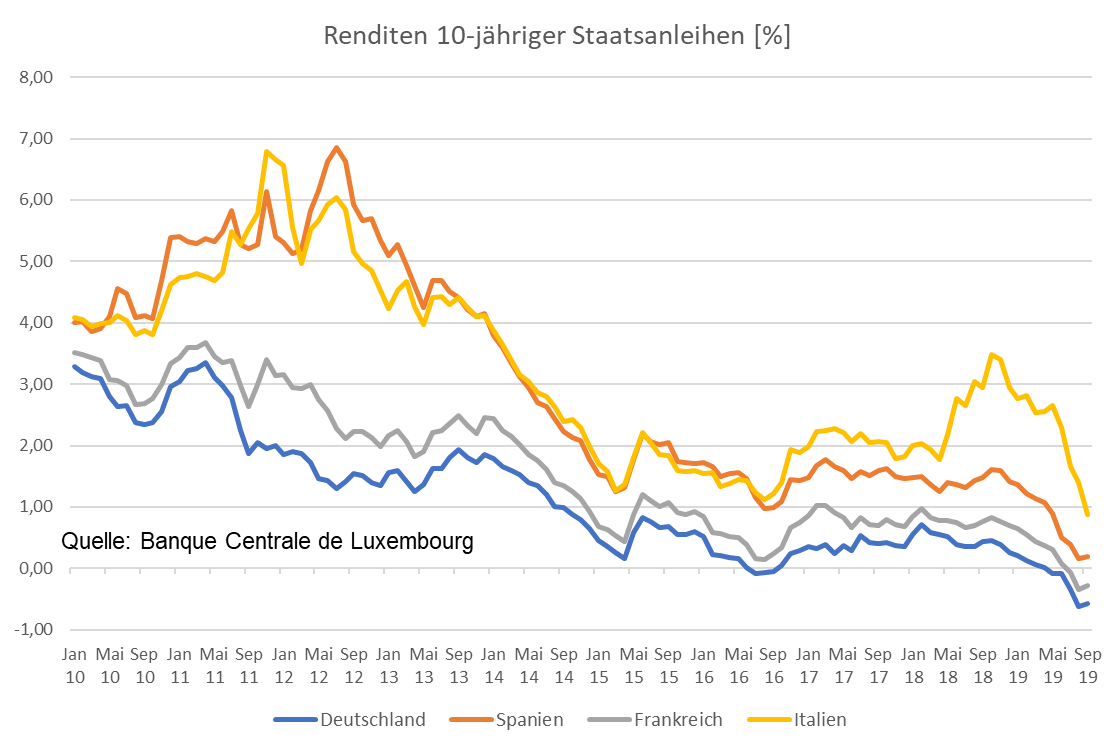

Wie oben bereits beschrieben beruht ein wichtiger Wirkungskanal geldpolitischer Maßnahmen auf einer Stimulierung der Investitions- und Konsumnachfrage durch Reduzierung der Finanzierungskosten. Sind die Kreditzinsen aber bereits auf einem sehr tiefen Niveau, sind weitere Absenkungen nicht mehr möglich bzw. fallen so gering aus, dass sich keine stimulierenden Effekte mehr entfalten können. Unter anderem aus diesem Grunde wurde nach der Finanzkrise zusätzlich zu tiefen Leitzinsen die Politik des Quantitative Easing eingeführt, um durch den Aufkauf von Staatsanleihen auch die langfristigen Finanzierungskonditionen zu verbessern. Doch auch dieses Instrument scheint derzeit ausgereizt zu sein. Jedenfalls ist in Abbildung 4 ersichtlich, dass auch die Zinsen auf 10-jährige Staatsanleihen kaum noch abzusenken sind.

In einer solchen Situation ist Geldpolitik in einer Rezession wirkungslos und müsste durch eine entsprechend expansive Fiskalpolitik (Konjunkturprogramme) der Euro-Regierungen ersetzt werden. Allerdings sind die südeuropäischen Staaten immer noch so hoch verschuldet, dass umfangreiche Zusatzausgaben ihre Schuldentragfähigkeit in Frage stellen würden und die Finanzmärkte daraufhin kaum mehr bereit sein werden, weitere Kredite zu gewähren (so wie es zu den Hochzeiten der Eurokrise der Fall gewesen ist).

Abbildung 4

Prinzipiell könnte die EZB auch darauf reagieren und den Ausfall privater Gläubiger durch die Aktivierung des OMT-Programms (Outright Monetary Transactions) ausgleichen und unbegrenzt die Staatsanleihen der betroffenen Länder aufkaufen (bisher erfolgen die Anleihen-Aufkäufe anteilig entsprechend des Kapitalanteils der Euroländer an der EZB und bis maximal 33% der verfügbaren Staatsanleihen) [8]. Zwar darf das OMT-Programm nur dann aktiviert werden, wenn zuvor strengen Haushaltsvorgaben zugestimmt wurde, jedoch ist es schwer vorstellbar, dass die Nachricht unbegrenzter Anleihen-Aufkäufe, z.B. für Italien und Spanien, nicht zu politischen Verwerfungen führen würde. Euro-kritische politische Kräfte z.B. in Deutschland, den Niederlanden oder Frankreich (wegen der Risiken), aber auch in Spanien und Italien (wegen der EU-Haushaltsvorgaben) könnten stark an Zustimmung gewinnen.

Die fortgesetzten Aufkäufe von Staatsanleihen reduzieren die Anreize für die Regierungen, ihre Haushalte zu konsolidieren und Strukturreformen durchzuführen.

Das niedrige, teilweise sogar negative Zinsniveau für Staatsanleihen reduziert die Zinslast in den Haushalten der Regierungen. Dies könnte den Druck, notwendige Strukturreformen durchzuführen, vermindern und zu zusätzlichen konsumtiven Ausgaben während Wahlkampfzeiten verführen. Verstärkt werden die negativen Anreize durch die expansive Geldpolitik insgesamt, da die Regierungen die begründete Hoffnung haben können, in Krisenfällen durch die EZB uneingeschränkte finanzielle Unterstützung zu erhalten (OMT-Programm).

Einen empirischen Hinweis, dass die expansive Geldpolitik der EZB das „Moralische Risiko“ nicht-nachhaltiger Haushaltsführung erhöht, findet sich in einem Arbeitspapier von Hachula et. al. [13]. Die Autoren finden einen kausalen Zusammenhang zwischen sinkenden Renditen auf Staatsanleihen und höheren öffentlichen Ausgaben, insbesondere im konsumtiven Bereich.

Vor allem das Unterlassen struktureller Reformen wie beispielsweise die Reduktion von Korruption oder die Flexibilisierung des Arbeitsmarktes können zu einer Verstetigung der ökonomischen Niveauunterschiede zwischen „Nord- und Südeuropa“ führen und deshalb unabhängig vom Auftreten größerer Finanz- und Wirtschaftskrisen den politischen Zusammenhalt der Währungsraums gefährden [14].

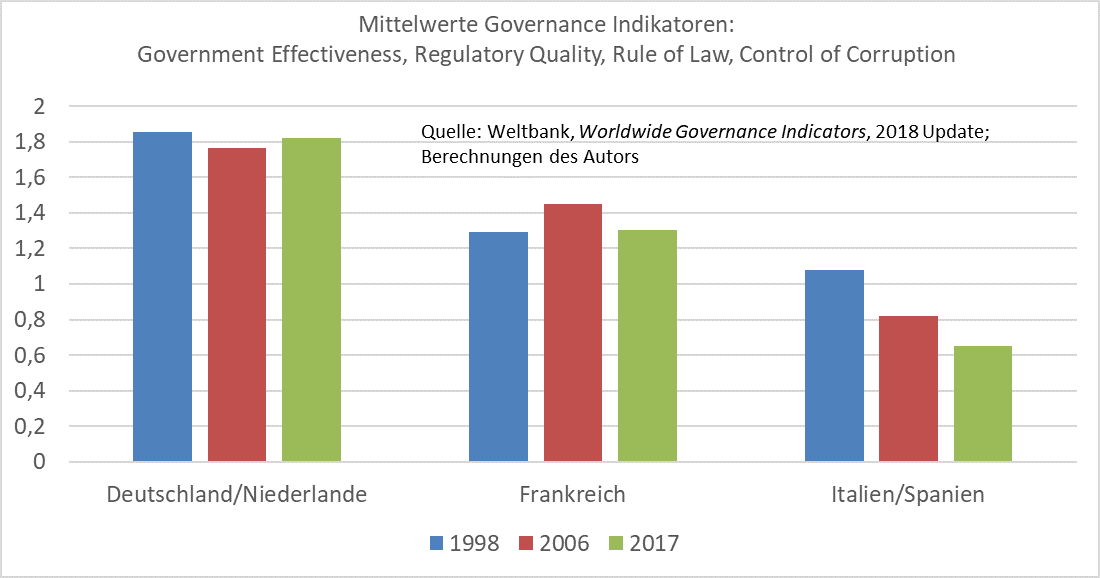

Abbildung 5 zeigt beispielhaft den ungewichteten Schnitt von vier Worldwide Governance-Indikatoren der Weltbank: Government Effectiveness (Effektivität des Regierungshandelns), Regulatory Quality (Regulierungsqualität), Rule of Law (Rechtsstaatlichkeit) und Control of Corruption (Korruptionskontrolle; Anm: in Klammern befinden sich jeweils die Übersetzungen des Autors). Südeuropa ist es – hier vertreten durch die größten Länder Italien und Spanien – seit dem Start der Währungsunion 1999 nicht gelungen, das institutionelle Defizit gegenüber Nordeuropa aufzuholen. Der Abstand Italiens und Spaniens hat sich sogar vergrößert, was sich langfristig als großes Hindernis für eine ökonomische Konvergenz des Euroraums erweisen könnte, die letztendlich die Voraussetzung für politische Stabilität ist.

Abbildung 5

Bewertung

Mario Draghi selbst hat in der Pressekonferenz zur EZB-Entscheidung – zumindest indirekt – auf die Grenzen der Geldpolitik hingewiesen: „In order to reap the full benefits from our monetary policy measures, other policy areas must contribute more decisively to raising the longer-term growth potential, supporting aggregate demand at the current juncture and reducing vulnerabilities.” (Damit unsere geldpolitischen Maßnahmen ihren vollen Nutzen entfalten können, müssen andere Politikfelder entschlossener zur Erhöhung des langfristigen Wachstumspotenzials, der Unterstützung der Nachfrage im derzeitigen kritischen Umfeld, und zur Beseitigung von Schwächen beitragen. Übersetzung des Autors) [1]. In seinen weiteren Ausführungen weist er konkret auf die Notwendigkeit unterstützender struktur- und fiskalpolitischer Maßnahmen in allen Eurostaaten hin.

Leider ist nicht zu erwarten, dass ein Verbund von 19 souveränen Einzelstaaten mit 19 verschiedenen Regierungen ähnlich effektiv die Geldpolitik unterstützen kann wie ein einheitlicher Staat mit nur einer Zentralregierung. Denn wäre dies der Fall, hätte die EZB vermutlich ihre Geldpolitik wieder normalisieren können, so wie dies die Zentralbanken der USA und des Vereinigten Königreichs bereits getan haben.

Aus dieser Perspektive scheint die Einrichtung eines Eurozonen-Budgets, wie es vom französischen Präsidenten Macron vorgeschlagen wurde, ein logischer Schritt. Der europäische Finanzminister könnte, vorausgesetzt er wäre mit ausreichenden Finanzmitteln ausgestattet, die Geldpolitik der EZB mit entsprechenden struktur- und konjunkturpolitischen Maßnahmen unterstützen.

Die nordeuropäischen Staaten haben bisher eine solche Institution verhindert, da sie unweigerlich zu einem Finanz-Transfer vom ökonomisch relativ erfolgreichen Norden in den ökonomisch gefährdeten Süden führen würde. Wie an anderen Stellen im Blog und auch oben bereits ausgeführt, könnte ein solcher Transfer die Eurozone stabilisieren, wäre aber gleichzeitig in demokratischer bzw. verfassungsrechtlicher Hinsicht bedenklich, mit Moralischem Risiko verbunden (Anreize zu solider Haushaltsführung werden reduziert) und könnte sogar zu einer Verstetigung der realökonomischen Unterschiede führen.

Da Zentralbanken nun einmal keine realen Güter produzieren, kann Geldpolitik langfristig niemals eine solide Wirtschaftspolitik ersetzen. Sie kann sie allenfalls unterstützen. Bisher war die EZB sehr erfolgreich darin, den Eurozonen-Regierungen Zeit für nachhaltige Weichenstellungen zu verschaffen (z.B. demokratisch legitimierte Transferunion oder geregelte Auflösung). Die Wiederaufnahme der Staatsanleihen-Aufkäufe deutet darauf hin, dass sich das Zeitfenster allmählich schließt, ohne jemals von den Regierungen sinnvoll genutzt worden zu sein.

[1] European Central Bank. (12. September 2019). Press Conference. Frankfurt am Main. Abgerufen am 27. Oktober 2019 von https://www.ecb.europa.eu/press/pressconf/2019/html/ecb.is190912~658eb51d68.en.html

[2] Bank for International Settlements. (2019). Unconventional monetary policy tools: a cross country analysis. CGFS Papers, No. 63, October 2019.

[3] Gesamtverband der Deutschen Versicherungswirtschaft. (2019). Draghis schweres Erbe. Makro und Märkte kompakt, No. 30, Oktober 2019. Abgerufen am 9. November 2019 von https://www.gdv.de/resource/blob/52278/239eed65be818a22849082d476bf4bb9/makro-und-maerkte-kompakt-pdf-data.pdf

[4] Frankfurter Allgemeine Zeitung. (4. Oktober 2019). Warnung von Notenbankern: Das Memorandum der EZB-Kritiker im Original. Abgerufen am 3. November 2019 von https://www.faz.net/aktuell/wirtschaft/issing-schlesinger-et-al-das-memorandum-zur-ezb-politik-im-original-16416950.html

[5] Blume, J., & Mallien, J. (10. Oktober 2019). Geldpolitik mit unerwünschten Nebenwirkungen. Handelsblatt. Abgerufen am 28. Oktober 2019 von https://www.handelsblatt.com/finanzen/geldpolitik/ezb-anleihekaeufe-geldpolitik-mit-unerwuenschten-nebenwirkungen/25102908.html?ticket=ST-53573974-nPjh1q0kacT2NQBKNXbK-ap4

[6] Siedenbiedel, C. (25. September 2019). Deutsche EZB-Direktorin tritt zurück. Frankfurter Allgemeine Zeitung. Abgerufen am 28. Oktober 2019 von https://www.faz.net/aktuell/wirtschaft/ezb-direktoriumsmitglied-lautenschlaeger-tritt-vorzeitig-zurueck-16403414.html

[7] Wirtschaftswoche. (26. September 2019). Sabine Lautenschläger verlässt EZB-Spitze. Abgerufen am 28. Oktober 2019 von https://www.wiwo.de/politik/europa/kritikerin-der-expansiven-geldpolitik-sabine-lautenschlaeger-verlaesst-ezb-spitze/25057618.html

[8] European Central Bank. (30. Oktober 2019). Public sector purchase programme (PSPP) – Questions & Answers. Abgerufen am 5. November 2019 von https://www.ecb.europa.eu/mopo/implement/omt/html/pspp-qa.en.html

[9] Görgens, E., Ruckriegel, K, & Seitz, F. (2014). Europäische Geldpolitik (6. Auflage). Konstanz: UVK.

[10] Demary, M., & Hüther, M. (2018). Ist die Geldpolitik der Europäischen Zentralbank noch angemessen? IW-Trends 1/2018, Institut der deutschen Wirtschaft Köln.

[11] Baldwin, R., & Giavazzi, F. (2015). Introduction. In Baldwin, R., & Giavazzi, F. (Hrsg.), The Eurozone Crisis – A Consensus View of the Causes and a Few Possible Remedies (S.18-62). London: CEPR Press.

[12] Bielmeier, S. (15. Mai 2019). Niedrigzinsphase: keine Trendwende erkennbar – wachsende Zinseinbußen privater Haushalte. Bielmeiers Blog. DZ Bank. Abgerufen am 6. November 2019 von https://bielmeiersblog.dzbank.de/2019/05/14/niedrigzinsphase-keine-trendwende-erkennbar-wachsende-zinseinbussen-privater-haushalte/

[13] Hachula, M., Piffer, M., & Rieth, M. (2016). Unconventional monetary policy, fiscal side effects and euro area (im)balances. DIW Discussion Papers, No. 1596.

[14] Beilharz, H.-J. (29. Juli 2019). Die Instabilität des Euroraums und seine institutionellen Unterschiede. Abgerufen am 8. November 2019 von https://beilharz-economics.de/die-instabilitaet-des-euroraums-und-seine-institutionellen-unterschiede/