Trotz umfangreicher Stabilisierungsmaßnahmen: anhaltende Unterschiede in den Lebensverhältnissen zwischen den nördlichen und südlichen Eurostaaten

Die öffentliche Diskussion in Deutschland um die Europäische Union hat sich seit Anfang des Jahres 2019 hauptsächlich um zwei Themenkomplexe gedreht: Der Austritt Großbritanniens aus der EU und die Wahlen zum EU-Parlament. Viele Befürchtungen richteten sich darauf, dass sowohl Brexit als auch der Wahlausgang dazu führen könnten, dass der weitere EU-Integrationsprozess gestört wird.

Demgegenüber ist die Diskussion um die Weiterentwicklung der Eurozone, also derjenigen EU-Staaten, die den Euro als gemeinsame Währung eingeführt haben, in den Hintergrund getreten. Und dies obwohl der Zustand des Euroraums alles andere als stabil ist:

- Die wirtschaftliche Diskrepanz zwischen Euro-Nordstaaten (z.B. Deutschland, Niederlande, Österreich) und Euro-Südstaaten (z.B. Italien, Spanien, Griechenland) nimmt weiterhin eher zu als ab, mit allen daraus folgenden politischen Spannungen.

- Die Widerstandsfähigkeit der Euro-Südstaaten gegen neu auftretende wirtschaftliche oder finanzielle Krisen bleibt begrenzt. Die hochverschuldeten Staaten des Südens sind weiterhin auf die Nullzins-Politik der Europäischen Zentralbank (EZB) und deren Staatsanleihen-Aufkäufe angewiesen. Eine Erhöhung des Leitzinses oder eine Einstellung der Anleihen-Aufkäufe könnte zu ähnlichen Folgen wie die europäische Finanzkrise der Jahre 2010 bis 2012 führen.

Die Politik versucht bisher auf zwei Ebenen, die Stabilität der Eurozone zu gewährleisten und auszubauen:

- Schuldenregeln mit Sanktionen: Man hält offiziell an den EU-Schulden-Regeln fest, um die Staaten zur soliden Haushaltsführung zu bewegen. Allerdings werden die Vorschriften oftmals nicht eingehalten und die eigentlich vorgesehenen Sanktionen werden nicht verhängt. Somit dürfte die disziplinierende Wirkung des Regelwerks begrenzt sein. Zuletzt wurde beispielsweise Anfang Juli 2019 ein Schuldenstrafverfahren gegen Italien vorerst eingestellt [1].

- Haftungsvergemeinschaftung mit Auflagen: Die gemeinsame Haftung für fiskalische und finanzielle Risiken soll weiter ausgebaut werden, z.B. durch eine Erweiterung des Volumens und der Kompetenzen des Euro-Rettungsschirms ESM. Im Gespräch sind weiterhin eine gemeinsame Einlagensicherung für Banken und eine europäische Arbeitslosenrückversicherung, sowie direkte Transferzahlungen zwischen den Staaten über ein Eurozonen-Budget. Wie an anderer Stelle im Blog bereits ausgeführt, würde eine Umsetzung dieser Vorhaben vermutlich nicht dazu beitragen, die notwendigen Maßnahmen zur wirtschaftlichen Gesundung der Euro-Südsaaten anzustoßen. Im Gegenteil – sie senken eher die Anreize, unpopuläre Reformen durchzuführen, auch wenn Haftungsübernahmen und Transferzahlungen mit Auflagen verbunden sind. Denn die Erfahrung mit den Schuldenregeln lehrt, dass letztere aus politischen Gründen oft nicht durchgesetzt werden.

Vermutliche Ursache der ökonomischen Unterschiede: Unterschiede in der Leistungsfähigkeit der ökonomischen Institutionen

Doch warum sind Schuldenregeln und Haftungsvergemeinschaftung bisher wenig erfolgreich?

Weil es sich bei den Euro-Mitgliedsländern um souveräne Staaten handelt, so dass sich Sanktionen und Auflagen letztlich nicht durchsetzen lassen. Es fehlt die Ultima Ratio regeleinfordernder Gewalt, die moderne Rechtsstaaten gegenüber renitenten Bürgern anwenden (Polizei und Gerichtsvollzieher) und die im Falle der Eurozone aber absurderweise überstaatlich sein müsste.

Unglücklicherweise gibt es keinen direkten Weg aus diesem Dilemma, da es keine politischen Anzeichen dafür gibt, dass die Eurostaaten ihre nationale Souveränität aufzugeben bereit sind, um sie durch eine demokratisch legitimierte Souveränität eines Euro-Bundestaates zu ersetzen.

Theoretisch gibt es allerdings einen indirekten Weg. Den Staaten müsste es gelingen, sich aus sich heraus weniger zu verschulden und eine gute Finanz- und Wirtschaftspolitik zu verfolgen. In diesem Falle würden die überstaatlichen Euro-Regelsysteme eher eingehalten werden.

Eine erfolgreiche nationale Finanz- und Wirtschaftspolitik hängt wiederum von der Leistungsfähigkeit nationaler ökonomischer Regelsysteme ab, d.h. sie hängt von der Qualität nationaler ökonomischer Institutionen ab.

Ökonomische Institutionen sind die Regeln und Regelwerke, die den Rahmen der wirtschaftlichen Interaktion zwischen Haushalten, Firmen und dem Staat bestimmen. Leistungsfähige Institutionen setzen die Anreize für die ökonomischen Akteure so, dass die gegebenen wirtschaftlichen Ressourcen am besten genutzt werden [2]. Somit wird beispielsweise ein robustes Wirtschaftswachstum erreicht, das regelmäßige Einkommenssteigerungen für einen großen Teil der Bevölkerung ermöglicht.

Allerdings lassen sich erheblichen Unterschiede in der Leistungsfähigkeit der ökonomischen Institutionen zwischen den nördlichen und den südlichen Eurostaaten beobachten.

Somit ließe sich die Eurozonen-Instabilität auf die schlechte institutionelle Performanz Südeuropas zurückführen – eine These, die bisher selbst unter Wirtschaftswissenschaftlern relativ wenig Beachtung gefunden hat.

Mittlerweile gibt es eine umfangreiche Menge ökonomischer Literatur, die einen theoretisch und empirisch gut fundierten Zusammenhang zwischen der Qualität von Institutionen und dem langfristigen Wirtschaftswachstum eines Landes herstellt. Einen Überblick hierzu bietet ein Arbeitspapier der EZB aus dem Jahre 2017 [3]. Darüber hinaus wird in diesem gezeigt, dass es seit der Einführung des Euros im Jahre 1999 bis 2016 keine spürbare Annäherung des Pro-Kopf-Einkommens der Euro-Südsaaten an die Euro-Nordstaaten gegeben hat (keine „reale Konvergenz“).

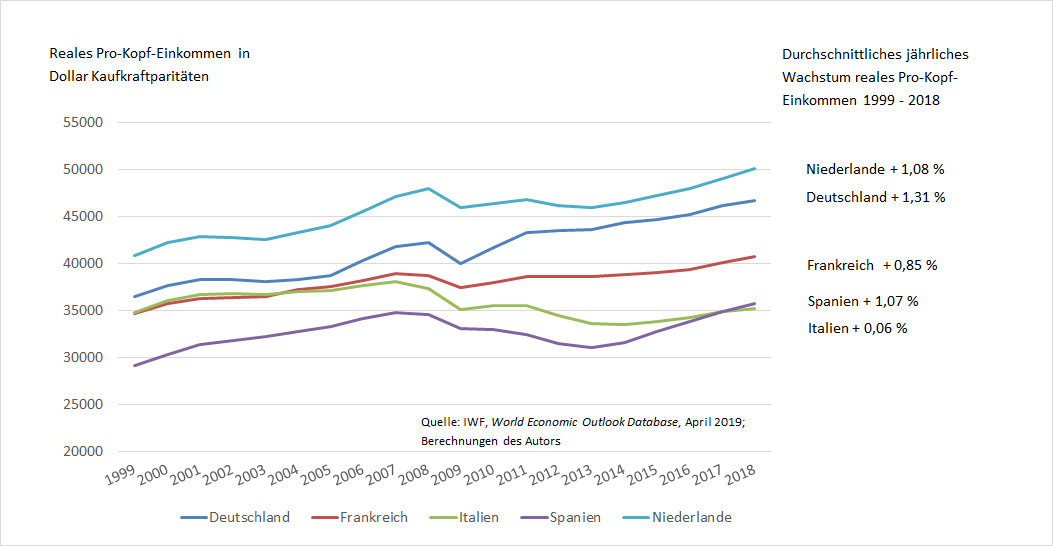

Abbildung 1 zeigt die Entwicklung des realen, d.h. inflationsbereinigten, Pro-Kopf-Einkommens der fünf größten Volkswirtschaften des Euroraums für zwei zusätzliche Jahre, nämlich über den Zeitraum 1999 bis 2018. Die fünf größten Länder machten im Jahre 2018 82 % der Wirtschaftskraft und 80 % der Bevölkerung aus (berechnet aus Daten des IWF) und sind daher entscheidend für die wirtschaftliche und finanzielle Stabilität der Währungsunion. Würde eines dieser Länder aufgrund wirtschaftlicher oder finanzieller Probleme ausscheiden, wäre dies vermutlich das Ende des Euros. Andererseits würde eine wirtschaftliche und institutionelle Konvergenz dieser fünf Länder die Währungsunion stabilisieren.

Abbildung 1

Aus der Abbildung ist ersichtlich, dass es zwischen 1999 und 2018 eher eine Divergenz denn eine Konvergenz des Pro-Kopf-Einkommens gegeben hat: 1999 hatten Frankreich und Italien ungefähr das gleiche Pro-Kopf-Einkommen. Deutschland hatte ein etwas höheres, die Niederlande ein erheblich höheres und Spanien ein erheblich geringeres Pro-Kopf-Einkommen als Frankreich oder Italien. Eine Konvergenz in Richtung des Niveaus der Niederlande hätte erfordert, dass die jährlichen Wachstumsraten der restlichen Länder spürbar größer gewesen wären als diejenige der Niederlande von 1,08 %. Allerdings trifft dies nur auf Deutschland zu, das jährlich um 1,31 % gewachsen ist. Hingegen hat der absolute Abstand Frankreichs, Italiens und Spaniens zu den Niederlanden (und Deutschland) zugenommen.

Allerdings wäre eine Konvergenz des Südens an den Norden für eine langfristig stabile Eurozone notwendig. Andernfalls könnte wachsender politischer Druck in den südlichen Eurostaaten dazu führen, dass diese freiwillig aus der Währungsunion austreten und infolge dessen der gesamte Euroraum kollabiert. Alternativ könnte eines der nördlichen Länder austreten, weil dessen Wähler und Steuerzahler das Ausmaß an Transferzahlungen an den Süden nicht mehr akzeptieren möchten.

Masuch et. al. liefern in einem Arbeitspapier von 2016 [4] überzeugende empirische Hinweise für einen kausalen Zusammenhang zwischen institutioneller Performanz und langfristigem Wachstum des Pro-Kopf-Einkommens innerhalb der Staaten der EU. Die Ergebnisse legen nahe, dass die schlecht funktionierenden Institutionen des Südens die eigentliche Ursache für die schlechte wirtschaftliche Entwicklung dort sind. Die dysfunktionalen ökonomischen Institutionen sind also nicht die Folge schlechter wirtschaftliche Verhältnisse, sondern das Ergebnis anderer, nicht ökonomischer Einflüsse.

Masuch et. al. benutzen als Maß für institutionelle Qualität vier der sechs Worldwide Governance Indicators der Weltbank: Government Effectiveness (Effektivität des Regierungshandelns), Regulatory Quality (Regulierungsqualität), Rule of Law (Rechtsstaatlichkeit) und Control of Corruption (Korruptionskontrolle; Anm: in Klammern befinden sich jeweils die Übersetzungen des Autors).

Die südlichen Eurostaaten weisen erheblich schlechter Institutionen auf als der Norden

Im Folgenden wird die Entwicklung dieser und weiterer Institutionen-Indikatoren für die fünf größten Euroländer Deutschland, Frankreich, Italien, Spanien und die Niederlande dargestellt. Wie oben bereits erwähnt, sind diese Länder vermutlich entscheidend für die Stabilität der Währungsunion. Deutschland und die Niederlande repräsentieren den Norden des Euroraums, Italien und Spanien den Süden und Frankreich liegt gewissermaßen zwischen beiden Gruppierungen.

Indikatoren zur institutionellen Qualität werden oftmals auf der Basis von Umfragen erstellt (z.B. Firmen, öffentliche und private Informationsanbieter, NGOs etc.) und können insofern subjektiv verzerrt sein. Allerdings zeigen die Indikatoren über verschiedene Organisationen bzw. Quellen hinweg immer das gleiche Bild: Der Norden der Währungsunion schneidet erheblich besser ab als der Süden. Insofern scheint die Vermutung plausibel, dass die nördlichen Eurostaaten auch tatsächlich eine bessere institutionelle Leistungsfähigkeit aufweisen.

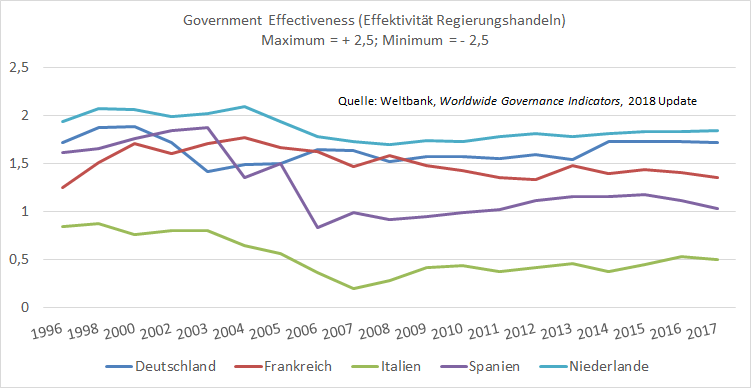

Abbildung 2 zeigt den Weltbank-Indikator Government Effectiveness. Er beinhaltet u.a. die Qualität der öffentlichen Verwaltung und deren Unabhängigkeit von direkter politischer Einflussnahme, die Qualität der Umsetzung politischer Maßnahmen und wie glaubwürdig die Regierung darin ist, ihre Politikankündigungen auch tatsächlich umzusetzen.

Abbildung 2

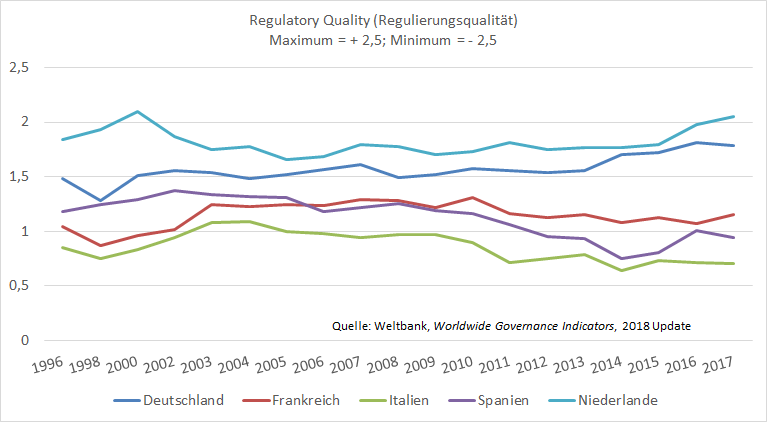

Abbildung 3 enthält den zeitlichen Verlauf des Weltbank-Indikators Regulatory Quality. Er misst die Fähigkeit der Regierung, Politikmaßnahmen umzusetzen, die eine günstige wirtschaftliche Entwicklung des privaten Sektors unterstützen.

Abbildung 3

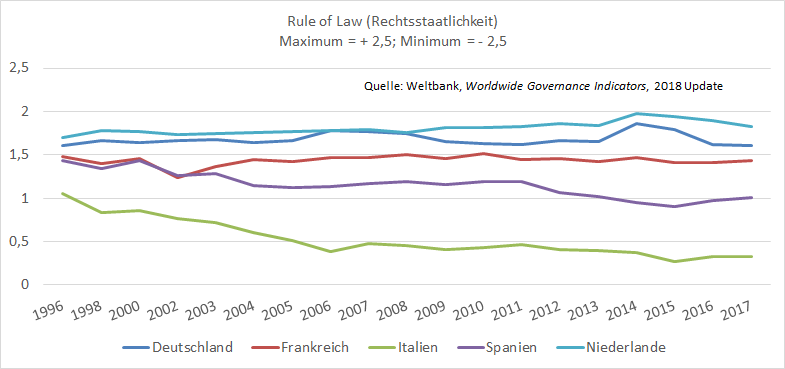

Der Indikator Rule of Law (Abbildung 4) bildet das Vertrauen der Gesellschaft in Polizei und Gerichtsbarkeit ab, aber auch die Durchsetzbarkeit von Verträgen und die Sicherheit von Eigentumsrechten.

Abbildung 4

Die Struktur der Eigentumsrechte ist eine der wichtigsten ökonomischen Institutionen einer Marktwirtschaft. Klar definierte und sichere Eigentumsrechte gewährleisten ein hohes Maß an Investitionsanreizen in Human- und Realkapital, sowie eine hohe Innovationsrate.

Beispielsweise werden genügend unternehmerische Risiken nur dann eingegangen, wenn sich die Unternehmer relativ sicher sein können, dass sie die Früchte ihrer erfolgreichen Anstrengungen auch ernten können. Diese Sicherheit wird durch schlechte Institutionen reduziert, beispielsweise durch unklare und widersprüchliche Steuergesetze, Eingriffe des Staates in den freien Preismechanismus der Märkte oder im Extremfall durch willkürliche Enteignungen.

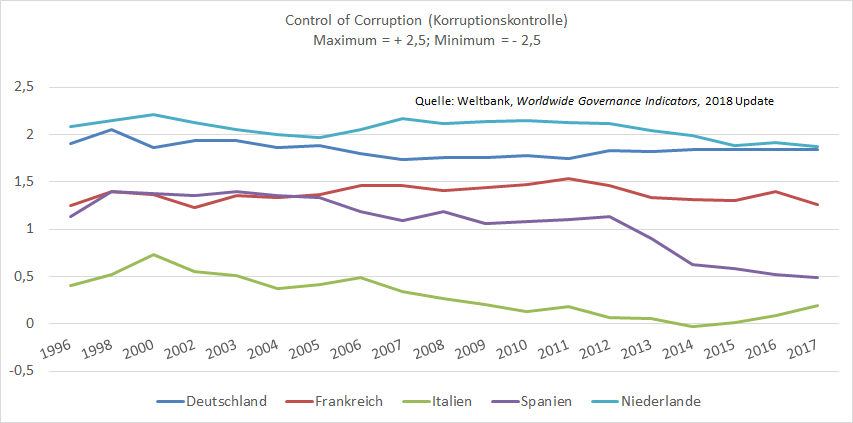

Abbildung 5 enthält die Entwicklung des Indikators Control of Corruption, der das Ausmaß der Abwesenheit von Korruption anzeigt. Korruption ist hierbei definiert als der Missbrauch staatlicher Macht für private Vorteile.

Abbildung 5

Ein geringes Korruptionsniveau hilft Staaten z.B. bei der Rückzahlung der Not-Kredite des europäischen Rettungsschirms ESM, etwa weil weniger Hilfsgelder in dunklen Kanälen verschwinden.

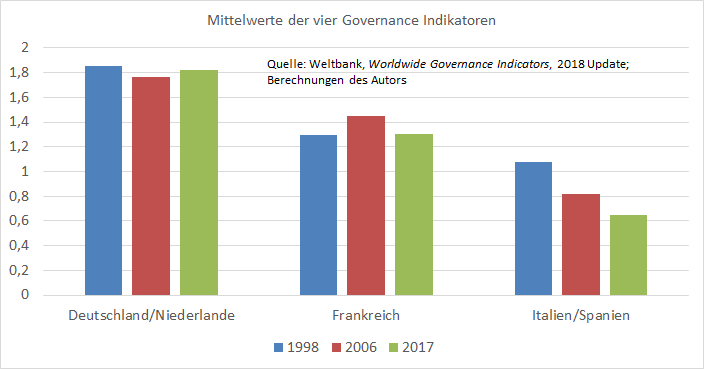

Abbildung 6 zeigt den Durchschnitt aller vier Governance-Indikatoren für die beiden Ländergruppen Deutschland/Niederlande und Italien/Spanien sowie für Frankreich (ungewichteter Mittelwert über die Indikatoren und die Ländergruppen).

Abbildung 6

Während sich die Indikatoren für Deutschland, die Niederlande und Frankreich von 1998 bis 2017 kaum verändert haben, sind sie für Italien und Spanien im Zeitraum spürbar gesunken. Auffallend ist, dass die institutionelle Verschlechterung im Süden nicht erst mit dem Beginn der Finanzkrise 2007 eingesetzt hat, sondern schon während der wirtschaftlich relativ erfolgreichen Anfangsphase des Euro zu beobachten war (1999-2006).

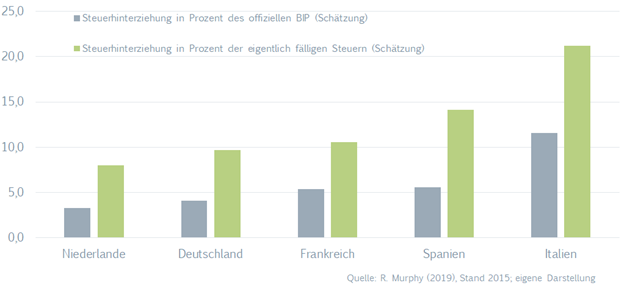

Abbildung 7 enthält Daten eines im Vergleich zu den Governance-Indikatoren spezielleren Maßes institutioneller Qualität. Es sind die Ergebnisse einer auf das Jahr 2015 bezogenen Schätzung zum Umfang der Steuerhinterziehung in der EU. Richard Murphy von der University of London veröffentlichte die Studie Anfang 2019 [5]. Sie wurde im Auftrag der sozialdemokratischen Fraktion „S&D“ des Europaparlaments erstellt.

Abbildung 7

Auch hier zeigen sich Unterschiede zwischen Nord und Süd. Insbesondere das hoch verschuldete Italien könnte von einer Reduktion der Steuerhinterziehung profitieren, denn das würde die Handlungsfähigkeit des Staates erhöhen. Die Steuereinnahmen würden steigen und damit die Möglichkeiten der Regierung, ihre Schulden zurückzuzahlen oder in ökonomisch schwierigen Zeiten die Volkswirtschaft mit fiskalischen Maßnahmen wie z.B. Konjunkturprogrammen zu unterstützen.

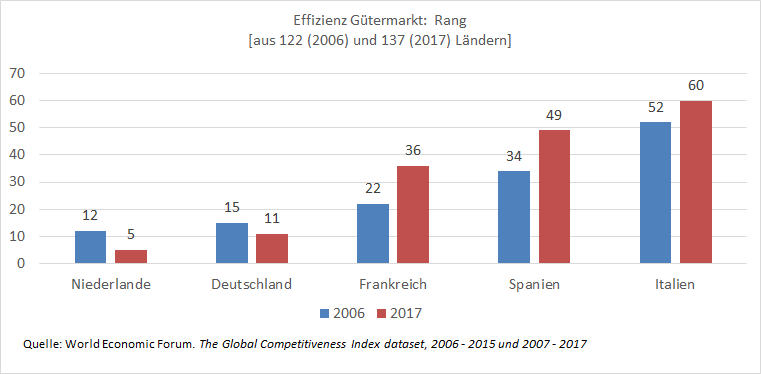

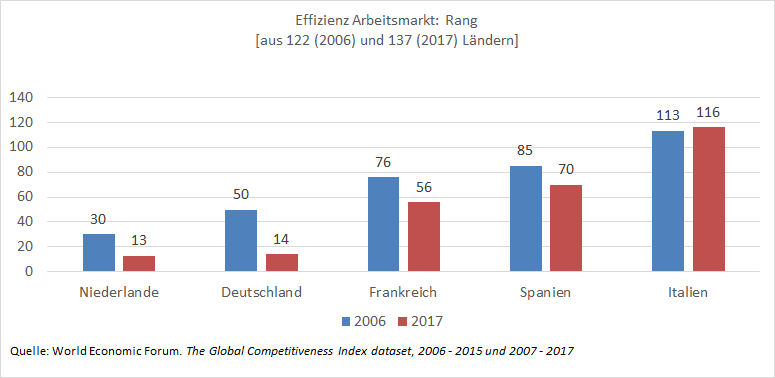

Abbildungen 8 und 9 zeigen die beiden ebenfalls spezielleren Indikatoren Güter- und Arbeitsmarkteffizienz. Sie werden vom World Economic Forum erhoben und ermitteln die jeweilige Rangfolge einer Volkswirtschaft aus einer Menge von über 120 Nationen.

Gut funktionierende Produkt- und Arbeitsmärkte sind für die Mitglieder einer Währungsunion besonders wichtig, da sie einen Teil ihrer wirtschaftspolitischen Handlungsfähigkeit durch die Aufgabe der eigenen Geld- und Währungspolitik verloren haben.

Beispielsweise sorgt ein gutes Wettbewerbsrecht für hohe Wettbewerbsintensität und damit für kostengünstige, qualitativ hochwertige und international konkurrenzfähige Produkte. Somit können wirtschaftlich schlechte Zeiten eher gemeistert werden, auch wenn das Instrument der Verbilligung der Exporte durch Abwertung der eigenen Währung nicht mehr zur Verfügung steht.

Ebenfalls positiv auf die Wettbewerbsfähigkeit und damit die Widerstandsfähigkeit bei Krisen wirken effiziente Arbeitsmärkte, in denen z.B. Produktivität und Bezahlung in einem angemessenen Verhältnis stehen. Dadurch werden die Unternehmen nicht durch zu hohe Lohnkosten belastet und leistungsfähigere Arbeitnehmer fairerweise höher bezahlt.

Abbildung 8

Abbildung 9

Wiederum ist eine große Diskrepanz zwischen nördlichen und südlichen Eurostaaten auszumachen, wobei auch hier wie bei den Governance-Indikatoren der Weltbank keine Annäherung der beiden Regionen über die Zeit zu beobachten ist.

Zusammenfassung und Schlussfolgerungen

Eine umfangreiche theoretische und empirische Literatur deutet darauf hin, dass das langfristige wirtschaftliche Wohlergehen einer Volkswirtschaft von der Qualität ihrer ökonomischen Institutionen bestimmt wird.

Diese Erkenntnis wirft ein negatives Licht auf die Stabilität der Eurozone, weil die südlichen Mitgliedsländer über erheblich schlechtere Institutionen verfügen als die nördlichen. Dies wird in diesem Beitrag beispielhaft an folgenden Indikatoren institutioneller Qualität aufgezeigt: Effektivität des Regierungshandelns, Regulierungsqualität, Rechtsstaatlichkeit, Korruptionskontrolle, Ausmaß der Steuerhinterziehung sowie Effizienz von Güter- und Arbeitsmärkten.

Solange der Süden hinsichtlich seiner institutionellen Performanz nicht zum Norden aufschließt, wird es vermutlich auch keine nachhaltige reale Konvergenz geben. Das heißt beispielsweise, dass das inflationsbereinigte Pro-Kopf-Einkommen des Südens nicht das Niveau des Nordens erreichen wird. Diese realen Unterschiede ihrerseits führen zu anhaltender politischer, finanzieller und wirtschaftlicher Instabilität des Währungsraums. Diese äußert sich u.a. in der Nullzinspolitik der Europäischen Zentralbank oder der Notwendigkeit von Haftungstransfers über den europäischen Rettungsschirm ESM.

Weiterhin folgt daraus, dass alle weiteren Bemühungen auf Sand gebaut sind, durch den Aus- und Aufbau überstaatlicher Institutionen die Stabilität der Eurozone zu verbessern. Denn die Qualität der überstaatlichen Institutionen wird begrenzt durch die Qualität der nationalstaatlichen Institutionen, da die überstaatlichen Institutionen für ihr Funktionieren auf die nationalstaatlichen Institutionen zurückgreifen müssen. Beispielsweise werden die Hilfskredite des ESM nur dann aus der Schuldenspirale führen, wenn sie mit Hilfe guter nationaler Institutionen effizient eingesetzt werden können.

Damit stellt sich die Frage, wie die ökonomischen Institutionen des Südens verbessert werden könnten. Leider legt die erwähnte Literatur nahe, dass eine Verbesserung der wirtschaftlichen Verhältnisse nicht zu besseren Institutionen führt. Deshalb würden auch entsprechende Hilfsgelder an Südeuropa wirkungslos bleiben.

Acemoglu et al. führen in ihrem viel zitierten Aufsatz ökonomische Institutionen auf politische Institutionen zurück [2]. Demnach sind ökonomische Institutionen das Ergebnis eines politischen Machtgleichgewichts. Ökonomische Institutionen funktionieren wie sie funktionieren, weil dies im Interesse der politisch mächtigen Gruppen ist.

Dies würde auch die empirisch beobachtbare hohe Beharrungskraft von Institutionen erklären: Um Institutionen zu ändern, wird politische Macht benötigt. Da die politisch mächtigen Gruppen aber von den Institutionen profitieren, werden sie ihre Macht dafür einsetzen, den Status quo aufrecht zu erhalten.

Aus dieser Perspektive erscheint die Möglichkeit einer institutionellen Angleichung der südeuropäischen Eurostaaten an die nördlichen eher unwahrscheinlich. Denkbar wären lediglich krisenhafte Zuspitzungen, die in den südlichen Ländern genügend gesellschaftlichen Druck erzeugen, um neue politischen Gleichgewichte mit besseren ökonomischen Institutionen zu erzwingen.

[1] Handelsblatt (3. Juli 2019). EU-Kommission verzichtet auf Defizitverfahren gegen Italien. Abgerufen am 7. Juli 2019 von https://www.handelsblatt.com/politik/international/haushaltsstreit-eu-kommission-verzichtet-auf-defizitverfahren-gegen-italien/24520908.html?ticket=ST-4904403-eZsUwRNc1MHKYGfaF27e-ap2

[2] Acemoglu, D., Johnson, S. & Robinson, J. (2004). Institutions as the fundamental cause of long-run growth. NBER Working Paper Series, Working Paper No. 10481, National Bureau of Economic Research, Cambridge, MA.

[3] del Hoyo, J. L. D., Dorrucci, E., Heinz, F. F., & Muzikarova, S. (2017). Real convergence in the euro area: a long-term perspective. ECB Occasional Paper Series, No. 203 / December 2017. Frankfurt: European Central Bank.

[4] Masuch, K., Moshammer, E. & Pierluigi, B. (2016). Institutions and growth in Europe. CEPS Working Document No. 421 (April 2016).

[5] Murphy, R. (2019). The European tax gap. University of London.